Performanceunterschiede TLT vs. TLTW

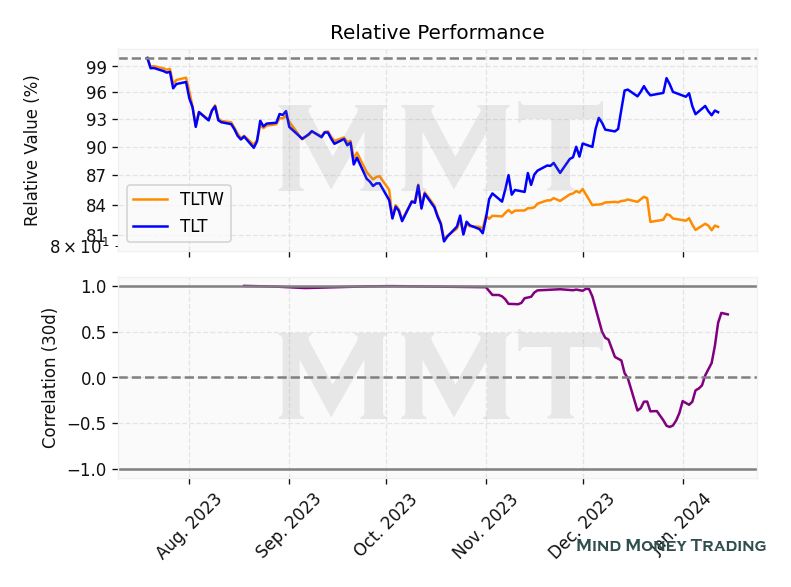

Die beiden ETF auf 20-jährige Treasuries haben zuletzt sehr starke Performanceunterschiede gehabt. Das habe ich in der Performance- und Korrelationsmatrix gegenübergestellt.

Aber der Reihe nach. Was sind diese ETF eigentlich, worin unterscheiden sie sich und woher kommt die Abweichung in der Performance:

Beide bilden einen Index nach, der TLTW verkauft zusätzlich noch Call-Optionen auf die enthaltenen Anleihen, um zusätzliche Einnahmen zu generieren und sich gegen Marktrisiken abzusichern.

🔹 TLT – iShares 20+ Year Treasury Bond ETF

Der iShares 20+ Year Treasury Bond ETF ist bestrebt, die Anlageergebnisse eines Index nachzubilden, der sich aus US-Staatsanleihen mit einer Restlaufzeit von mehr als zwanzig Jahren zusammensetzt.

🔹 TLTW – iShares 20+ Year Treasury Bond BuyWrite Strategy ETF

Der iShares 20+ Year Treasury Bond BuyWrite Strategy ETF strebt die Nachbildung der Anlageergebnisse eines Index an, der eine Strategie widerspiegelt, die darin besteht, den iShares 20+ Year Treasury Bond ETF zu halten und gleichzeitig einmonatige gedeckte Call-Optionen zu verkaufen, um Erträge zu erzielen.

🔸 BuyWrite-Strategie

- Die BuyWrite-Strategie ist eine Optionsstrategie, bei der ein Investor gleichzeitig den zugrunde liegenden Vermögenswert (in diesem Fall TLT) besitzt und Call-Optionen auf diesen Vermögenswert schreibt (verkauft).

- Durch den Verkauf der Call-Optionen generiert der Fonds zusätzliche Erträge in Form von Optionsprämien.

- Die Call-Optionen sind „gedeckt“, weil der Fonds den zugrunde liegenden Vermögenswert besitzt, auf den sich die Optionen beziehen. Das bedeutet, dass, wenn der Käufer der Option sein Recht ausübt, die Anleihen zu kaufen, der Fonds diese mit seinem Bestand decken kann.

🔸 Fazit:

- Da die verkauften Optionen durch die Anleihen „gedeckt“ sind, stellt diese Strategie also einen Hedge gegen fallende Kurse dar und mindert das Risiko. Auch in Seitwärtsmärkten würde durch den Zeitwertverfall und die eingenommene Prämie eine Wertsteigerung erzielt.

- Bei fallenden oder seitwärts gerichteten Märkten sollte diese Strategie dem TLTW also zu einer Outperformance gegenüber dem Index und dem TLT verhelfen.

- Allerdings führt es bei starken Kursanstiegen zu Verlusten im Fond.

▶ Beide bilden den Index auf 20-jährige Schatzanleihen nach, aber der TLTW verkauft zusätzlich Optionen auf selbige, um zusätzliche Einnahmen zu generieren. Mit der starken Jahresendrally, Nov+Dez 2023, hat diese Strategie allerdings zu einer massiven Underperformance geführt